债券久期介绍

债券久期也叫做麦考利久期,是指债券的平均到期时间。也就是债券持有人收回全部本息的平均时间。简单来说就是指一笔债券需要多久才能还清,期限是可以知道的。久期是债券价格对收益率的敏感度。

修改后的债券久期是债券价格的相对变化与其麦考利期限的比率,收益率到期日略有变化。这种比例关系是一种近似的比例关系。前提是债券的到期收益率很小。这是对基于收益率的麦考利持续时间的修正,也是对债券价格对利率变化敏感度的更准确衡量。

基点价格是指到期收益率变化一个基点,也就是0.01个百分点时债券价格的变化。基点价格值是价格变化的绝对值。债券违约

久期是债券平均有效期限的度量,为每只债券到期时间的加权平均值,权重与支付现值成正比。

久期是在考虑了债券现金流的现值后债券的实际到期日。价格与收益率之间存在非线性关系,但是当价格变化不大的时候这种非线性关系可近似视为线性关系。

换句话说价格与收益率的变化成反比。值得注意的是不同债券在不同日期的反比是不同的。

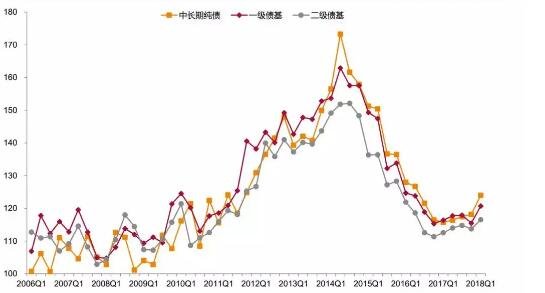

久期是衡量债券基金价格波动和风险的重要因素。一般来说市场上有不同利率、期限和面值的债券。久期的存在可以大致将不同特性的债券转换成同一个数字单位进行直观比较。

久期计算的公式简介

第一:债券存续期越长利率风险越高,净值波动越大。相如果久期越短债券对利率的敏感度越低,风险越低。就好比10年期国债的价格波动往往大于1年期国债。

第二:一般来说,债券期限越长持续时间越长。例如,10年期债券的期限比1年期债券的期限长。

投资组合持续时间越长风险越高,而投资组合持续时间越短风险越低。但是风险和收益是成正比的,低风险品种收益相对较低,而高风险品种收益也可能较高。如果想获得长期稳定的收益,又能容忍短期债市波动,可以选择短债基或者其他债基。